根據集邦新能源網EnergyTrend第三季金級報告指出,2018年全球光伏并網量約為95GW,但因中國大陸2017年已預先裝機,美國則因201條款而有大量備貨,因此全年實際的產品拉貨需求僅約86GW。然而,今年電池與組件的產能預估將雙雙接近150GW,明顯供過于求。此外,第三季因印度啟動防衛性關稅(safeguard)、歐洲對中國大陸雙反與限價限量協議(MIP)結束等事件,讓原先受限的中國大陸制造廠商得以出口至上述地區,導致全球供需流向變化。

集邦新能源網EnergyTrend研究經理施順耀認為,無論在制造端或者電站開發端,大者恒大是必然的趨勢,小廠會面臨嚴峻的挑戰。臺灣地區的“三合一”整并,與部分業者透過裁員來縮減產能都是正確的發展策略,且預期中國大陸業者也會開始采取整并、產能收斂、關廠等因應措施。

施順耀指出,未來光伏的發展仍須依靠市場需求來帶動,需求的變化將影響供需環境以及價格走勢,然市場需求與政策息息相關,因此后續各國政策所訂定的光伏電力價格,例如各國的FIT定價、電站競標的價格,乃至于近期業界積極討論的“市電同價”等,都將成為供應鏈評估價格趨勢的指針。

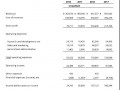

觀察2018年以來中國大陸市場每季的組件價格,從今年第一季到第三季,一般單、多晶組件已分別降低了19.8%和25.5%。以2019年第三季可初步接近市電同價水平所換算的組件價格來看,今年第四季到明年第二季的單、多晶組件價格,還需分別下降2.8%和9.8%,以符合市電同價水平的期待價格,因此供應鏈各環節勢必仍將承受降低成本的壓力。